Chtěli byste někdy v životě dosáhnout Finanční Blahobyt?

Jak to udělat, aniž byste se udřeli k smrti a nebo

v průběhu dosahování svého BLAHOBYTU o svou rodinu či důležité vztahy...Finanční Blahobyt definice:

Finanční Blahobyt je stav, v němž je člověk schopen plně dostát svým současným měsíčním probíhajícím finančním závazkům (měsíční výdaje), nějaké peníze mu přitom zbývají a zároveň je klidný a cítí se bezpečně, v pohodě a uvolněně, když přemýšlí o finanční budoucnosti své a své rodiny, protože učinil opatření, jenž mu umožňují se takto cítit…

Rovněž je schopen činit taková rozhodnutí a dělat takové věci, která mu umožňují užívat si života, cítit radost a štěstí v současnosti.

Finanční Blahobyt sebou přináší pocit jisté finanční kontroly, s určitou schopností vyrovnat se a utlumit případné finanční neúspěchy na cestě ke splnění svých životních snů a cílů a při tom všem mít jistou flexibilitu při rozhodování s osobními financemi pro tuto chvíli.

Jedná se tedy o:

- Současné zabezpečení: Kontrola nad každodenními a měsíčními financemi

- Současnou svobodu volby: Svoboda činit rozhodnutí, která umožní žít dobře a užívat si radostí života

- Budoucí zabezpečení: Schopnost absorbovat finanční šok a tvořit pasivní příjem

- Budoucí svobodu volby: Stav na cestě ke splnění finančních cílů, dosažení finanční svobody a bohatství.

Proč se zajímat o svůj Finanční Blahobyt?

V průzkumech Americké Psychologické Asociace (APA) vyšlo najevo, že téměř 72% dospělých lidí cítí stres ohledně peněz a jejich nedostatku – respektive když stres necítí pořád, tak alespoň čas od času.

To je tak velké číslo, že je na čase, abychom každý pro svůj Finanční Blahobyt něco udělali…

Protože nejde jen o stres samotný, jenž nedostatek peněz na každodenní či každoměsíční bázi způsobuje. Stres související s penězi ovlivňuje všechny aspekty našeho života a má významný dopad na život každého člověka…

APA vnímá finanční stres jako jednu z hlavních příčin nezdravého chování, jako je kouření, přibírání na váze, nadužívání alkoholu a drog, hazardní hry a “dopaminové nakupování”,

které sebou přináší možnost cítit se na pár chvil lépe, ale vzápětí stres z nedostatku peněz samotný zvětšuje…

A to jsme se nebavili ani o tom, že jednou z hlavní příčin rozvedených manželství, kterou lidé po rozchodu uvádějí, je právě neustálý stres a hádky ohledně financí, které vedly k tomu, že se partneři vzájemně odcizili, přestali se oceňovat a najednou už neměli důvod spolu déle zůstat.

Finanční Zdraví a Finanční Blahobyt je tedy zásadní pro každého z nás.

Umožní nám snížit hladinu stresu a tlak na výkon, který je na nás všechny v dnešní době kladen, ale rovněž nám umožní mít více času na sebe sama, stejně jako na ostatní a díky tomu pěstovat lepší vztahy a mít lepší zdraví.

Když se navíc koncentrujete na svůj Finanční Blahobyt a pohodu, pracujete rovněž na svých dlouhodobých cílech a v důsledku toho si pravděpodobně více užijete přítomný okamžik, ale i budoucnost.

Jestliže je Finanční Blahobyt něco, co byste i Vy rádi ve svém životě nastolili, pak prozkoumejte následující kroky…

12 Akčních kroků pro Finanční Blahobyt

Finanční blahobyt by neměl být jen o tom stanovit si nějaké limity a držet se svých cílů.

Věřím tomu, že člověk by měl mít možnost užívat si peněz, které vydělává.

Je v pořádku užít si peníze a utrácet je, stejně jako si čas od času vyhodit z kopýtka. Nicméně nezapomínejte přitom šetřit moudře, abyste mohli utrácet s dobrým pocitem a tak, aby to nemělo zásadní dopad na Vaší finanční budoucnost.

Pro Finanční Blahobyt existují 3 základní úrovně:

- Přežívání

- Pohodlí

- Zajištění

Jestliže někdy v životě chcete dosáhnout svůj vlastní život bez hranic, pak potřebujete vytvořit Finanční Blahobyt, potřebujete dosáhnout finanční nezávislost.

Dá se toho dosáhnout, ale samo o sobě se to neudělá – potřebujete plán, kterého se budete dlouhodobě držet.

Dobrá zpráva je, že pokud jste někdy finanční stres zažili, dokážete se znovu postavit na nohy a stresu se zbavit a již se do něj nikdy nedostat, když změníte své myšlení, své mentální a finanční návyky, které se týkají zacházení s penězi.

Následující návrhy a kroky Vám pomohou na Vaší cestě a pomohou zlepšit Váš osobní Finanční Blahobyt…

1] Zhodnoťte svou aktuální situaci...

Abyste mohli dosáhnout Finanční Blahobyt, potřebujete nejdříve zjistit, kde a jak daleko se na své cestě jste…

Pro každého z nás je těžké nalít si čistého vína a přiznat si, že v podstatě žijeme v “krysím závodě“, kdy sice nějaké peníze vyděláváme, ale většina z nich (a nebo všechny) každý měsíc odejdou a tak musíme každý další měsíc pracovat, abychom pokryli své náklady na život.

S našimi penězi je to často podobné jako s tou vodou v průtokovém ohřívači vody – prostě jen protečou skrze naší domácnost, ale moc dlouho se neohřejou…

A tak jsme často chyceni v tom, že pracujeme, vyděláváme a podstupujeme takové to časté kolečko, ve kterém je chyceno zbylých 95% populace: Z domu do práce, z práce domů, spánek, z domu do práce, z práce domů spánek…

Děláme to tak celý týden a pak přijde konečně dlouho očekáváný víkend, kdy si vyhodíme z kopýtka, abychom mohli v pondělí začít znovu. Děláme to tak týden za týdnem, měsíc za měsícem, rok za rokem.

Někteří lidé celá desetiletí…

Uběhne mnoho let – někdy i pár desítek let, ale Finanční Blahobyt se nám, stejně jako Finanční Nezávislost, Svoboda či Bohatství se nám v podstatě žádným způsobem nedaří dosáhnout…

Stejně tak jen málokdo je skutečně a dostatečně dobře finančně připraven na své stáří či odchod do důchodu – nemluvě o tom, že by mohl odejít do finančního důchodu dříve než je státem stanoveno…

Jestliže tedy chcete nastolit Finanční Blahobyt ve svém životě, poctivé posouzení toho, kde se nyní finančně nacházíte, je zásadní pro vytvoření životaschopného plánu, kterým dokážete vyřešit všechny nedostatky, které objevíte…

Ptejte se tedy sama sebe:

- Jaké mám měsíční příjmy a jaké výdaje? Je mezi nimi nějaký rozdí? Nebo utratím vše, co vydělám?

- Jaké jsou mé opravdu nezbytné výdaje? A jaké případně mohu osekat a snížit?

- Mohu nějakým způsobem navýšit svůj současný příjem? (viz. dále v textu)

- Dokážu každý měsíc něco uspořit? Mám vytvořené nějaké úspory? Jaké a kolik?

- Co dále se svými penězi dělám? Investuji pravidelně? Jak a do čeho? S jakým zhodnocením?

- Mám sjednáno nějaké pojištění, které mě ochrání a můžu v něm spořit nějaké prostředky?

- Mám nakoupena či vytvořena nějaká aktiva, které generují opakující se pasivní příjem / příjmy?

- Co by se stalo, kdybych najednou vážně onemocněl a 6 měsíců bych byl v pracovní neschopnosti?

Možná to nebude příjemné a ono zjištění a pravda ohledně Vaší aktuální finanční situace bude bolet, ale když tu hořkou pilulku spolknete, budete mít hned větší šanci svou situaci změnit a zlepšit, pakliže se k tomu rozhodnete.

2] Mluvte o penězích, své finanční situaci a vizi se svým životním partnerem

Jestliže máte životního partnera, měli byste s ním mluvit – jednak o běžných věcech, ale také o svých plánech, cílech, vizi a s tím také souvisí peníze, finanční situace a potenciálně i Váš společný Finanční Blahobyt.

Skutečností totiž je, že 50% párů v různých průzkumech přiznává, že se pravidelně hádají kvůli penězům – což asi není překvapující, protože peníze jsou jedna z nejčastějších příčin rozchodů a rozvodů…

Pokud jste to tedy ještě neudělali, stálo by za to, sednout si společně se svým životním partnerem a ujistit se, že jste stále na stejné vlně, že v životě kráčíte stejným směrem a berete v potaz cíle a vize obou zúčastněných stran.

Asi to nebude ta nejjednodušší rozprava, kterou jste kdy vedli, ale důležité je:

- Abyste své emoce udrželi na uzdě a snažili se zůstat tak klidní jako jen můžete.

- Začali od vize, které chcete dosáhnout každý z vás sám – jakou máte předstatu o tom, kde chcete být za rok, 2 či 5?

- Zamyslete se poté, zda jsou vaše jednotlivé vize v souladu s vizí celkovou / společnou a

- pak pokračujte směrem k debatě o představě každého z vás, jak tuto vizi naplnit.

3] Společně se ohledně financí a mentality bohatých vzdělávejte

Pokud máte potíže s financemi a Finanční Blahobyt je Vám vzdálen, začněte se v tomto ohledu vzdělávat.

Využijte knihy a vzdělácí nástroje, které vám pomohou vytvořit zdravější vztah ke svým financím, nastavit si mysl na prosperitu, Finanční Blahobyt a Nezávislost, Prosperitu a Hojnost společně krok za krokem.

Mohou Vám pomoci tyto články:

- Hledáte Způsob Navyšování Příjmů? Proč & Jak to udělat…

- Fundamentální Pravidla Úspěchu & Finanční Stability v 21.tém století…

- Cash Flow kvadrant: Jak získat PASIVNÍ PŘÍJEM (opakující se či reziduální příjem)?

- Jak v životě získat vše, co chcete, pomocí síly své “Aktivní Mysli”…

- Přemýšlíte, jak do svého života Přitáhnout více HOJNOSTI?

- Jak myslet jako Bohatí? Program Myšlením k Bohatství Vám to odhalí

- Online Workshop Jistou Cestou k Bohatství

Rovněž Vám doporučuji účast na webinářích, seminářích a nebo offline hrách, kde se o financích… ale zejména také hlavně o sobě samotných dozvíte více.

Protože Váš Finanční Blahobyt není až tolik o penězích samotných. Peníze jsou jen odrazem Vaší vnitřní reality – je to tedy více o tom, jak o nich přemýšlíte, jak se k nim chováte a jaké jsou návyky, když s nimi zacházíte, které vycházejí z Vaší rodiny, z Vaší výchovy a zkušeností, kterými jste v průběhu dospívání prošli.

Pokud se Vám nevede tak dobře, jak byste chtěli, tak dobrá zpráva je, že se to dá změnit.

4] Zaveďte si Rodinný Rozpočet - Získejte kontrolu nad výdaji

Finanční Blahobyt, Finanční Nezávislost a Život bez hranic začíná se správou vlastních financí dle rozpočtu.

Ano, nějakou dobu se budete muset zdisciplinovat a stanovit si určitá pravidla, což Vás na nějakou dobu omezí.

Zpočátku je to rozhodně o prioritách a upředňostňování ne vždy pohodlných věcí a o tom, jak silná je Vaše vize a nakolik si necháte stáhnout svým okolím a nebo se budete držet svého zaměření….

Ale uděláte-li to, co většina lidí není ochotna udělat a uděláte to po omezenou dobu pár let, tak později budete mít možnost dělat dlouhodobě něco, co ostatní lidé nikdy nebudou moci.

Začíná to rozpočtem. Zde je pár kroků, které Vám pomohou začít...

- Stanovte si svou vizi – kde chcete být za 5 let? Stanovte si své životní a finanční cíle.

- Spočítejte si své příjmy a výdaje – to už jste nejspíš udělali při zhodnocení své aktuální situace.

- Jaké jesou nevyhnutelné nezbytné měsíčních výdaje? A jaké jsou ty, které můžete snížit?

- Podívejte se, kolik peněz Vám měsíčně zbývá – kolik jste potenciálně schopni ušetřit?

- Sledujte svůj rozpočet každý den – zapisujte si každou výdajovou položku, za kterou utrácíte peníze.

- Platťe raději hotově než debetní či kreditní kartou. Z výzkumů vyplývá, že tak utratíte méně.

- Zjistěte jak v průběhu měsíce opravdu vycházíte s penězi a udělejte patřičné úpravy.

- Začněte tvořit rezervy. Odkládejte si peníze na spořícím účtu nebo do obálky.

Jakmile budete mít povědomí, kam Vaše peníze každý měsíc odtékají, vytvoříte si jistý měsíční rozpočet, začnete řídit své měsíční výdaje a příjmy a Vaše finance se Vám již nikdy nevymknou z ruky a bude pro Vás snazší je spravovat…

A násobně tak zvyšíte svou šanci dosáhnout svých krátkodobých, střednědobých a dlouhodobých finančních cílů.

Při vytváření rozpočtu si pravidelně zaznamenávejte tyto 4 důležité kategorie:

- Jaké peníze k Vám každý měsíc přitékají (výplata ze zaměstnání / příjem z podnikání / investice)?

- Jakou jsou Vaše nezbytné / nevyhnutelné výdaje (hypotéka, různé druhy úvěrů a půjček, služby, apod.)?

- Jakou jsou Vaše zbytné / vyhnutelné výdaje, které můžete potenciálně snížit a peníze investovat?

- Jaký je rozdíl mezi Vašimi příjmy a povinnými výdaji a kolik Vám měsíčně zbývá?

Tento rozdíl (pakliže rozdíl existuje, protože spoustě lidem ne), můžete následně použít na:

- rychlejšího splacení stávajících dluhů a rychlejšího snížení nezbytných výdajů

- na rychlejší vytvaření nezbytných úspor a možností investování

- nebo na splnění svých snů a cílů

Svůj rozpočet – příjmy a výdaje můžete sledovat v obyčejné excelové tabulce a nebo si stáhněte nějakou aplikaci:

Těm, kdo dobře řídí své finance, bude požehnáno a bude jim svěřeno více než mají...

Jinými slovy – pakliže se postaráte o své vlastní peníze a o to, aby se Vám dařilo, tak se stanete více důvěryhodnými a budete požehnáni tím, že Vám bude svěřeno starat se o mnohem větší množství peněz a větší majetek i bohatství, než o který pečujete v tuto chvíli.

Proto zbytečně nerozhazujte, ale plánujte a řiďte své finance pečlivě. Každá koruna, která Vám projde rukama musí mít nějaký svůj účel – musíte vědět, k čemu má sloužit. Zda půjde na nějaké Vaše krátkodobé potěšení nebo půjde na rozvoj Vašeho bohatství a zabezpečí Vám Finanční Blahobyt.

A na tomto plánu pracujte a shodněte se společně se svým životním partnerem, jestliže nějakého máte. A jakmile se na tom plánu shodnete, pak je dobré podle něj hrát, protože nevyhrajete, dokud podle svého plánu nezačnete jednat.

5] Vytvořte si větší rozpětí mezi svými příjmy a výdaji

Jestliže žádný rozdíl mezi svými příjmy a výdaji nemáte a nebo je jen velmi malý, či je dokonce záporný, bude potřeba to změnit, protože to dlouhodobě není ani finančně zdravé ani únosné ani udržitelné…

Budete muset přijít na způsoby, jak si tento rozdíl vytvořit a zvětšit jej…

- Můžete se pokusit o to, že své půjčky a hypotéku sloučíte do jedné a snížíte své nezbytné měsíční výdaje.

- Najděte způsoby, jak můžete vydělávat více – najděte si brigádu, vemte přesčas nebo

si rozjeďte něco svého… - Snižte nebo zcela odstraňte výdaje za luxusní zboží, předplatné či streamovací služby (Netflix, Amazon Prime).

- Mohli byste ušetřit, když byste si připravovali jídlo a stravovali se doma nebo omezili nákupy oblečení…

- Zkontrolujte své dodavatele energií – možná na trhu najdete nabídku, která Vám ušetří pár tisíc korun ročně.

- Udělejte výprodej věcí, které už nepotřebujete – prodejte je na bazaru na internetu nebo bleším trhu.

- Prodejte své stávající auto a kupte si méně nákladné auto, které žere méně benzínu a nebo lépe je na plyn.

Jak funguje sloučení půjček neboli konsolidace?

Zajdete-li do své banky a zeptáte se na to, můžete ušetřit i několik tisíc korun měsíčně sloučením svých půjček do jedné a snížíte si tím měsíční poplatky a úroky, které platíte.

To by Vám mohlo pomoci ušetřit značné množství peněz měsíčně (v závislosti na tom, co dlužíte) a usnadnit také správu Vašich splátek, protože budete potenciálně potřebovat pouze jednu měsíční splátku, místo toho, abyste žonglovali s několika půjčkami a splátkami zároveň.

Všechny převody za Vás jednoduše vyřeší banka, pro kterou se rozhodnete – měla by to být ta, která Vám dá nejvýhodnější sazbu.

Důležité však je, abyste v konečném důsledku platili měsíčně méně, než kolik v současnosti platíte, pokud jde o úrokové sazby a poplatky.

Tím si můžete vytvořit docela značný měsíční rozdíl mezi svými příjmy a výdaji, který Vám umožní začít tvořit rezervy, rychleji se zbavit dluhů, nebo prostě začít investovat.

6] Dostaňte se z dluhů. Dluh rovná se riziko.

Ať už se Vám konsolidace půjček povede či nikoliv, Vaším cílem by mělo být dostat se z dluhů jak jen nejrychleji to jde.

Zadlužení lidé jsou totiž podobně jako otroci zaseknutí na jednom místě a nemohou se v životě pohnout kupředu.

- Otroci si musí držet to zaměstnání, které možná nenávidí, protože musí platit své účty a složenky.

- Otroci také nejsou zrovna štědří lidé, protože prostě nemají z čeho dávat.

Co jak by to ale šlo jinak? Představte si, jaké by to bylo…

- Nemít žádné dluhy a nemuseli jste nic zplácet a nebo jen opravdu málo měsíčně?

- Kdybyste měli peníze na účtu, které by Vám zůstávaly jen a jen pro Vás?

- Kdyste udělali to rozhodnutí, že se kompletně dostanete z dluhů?

#1. Nekupujte produkty a služby, které nejsou nezbytné a nemáte na ně.

Ano, někde potřebujete bydlet a tak často potřebujete hypotéku. Ale rozhodně nepotřebujete televizi na splátky.

Protože pokud si produkt či službu nemůžete dovolit zaplatit hotově a potřebujete si na to půjčit peníze, tak na to prostě nemáte…

- Takže nekupujte televizi na splátky, nekupujte počítač na splátky, pokud jej nepotřebujete k práci.

- Nekupujte si zbytečnosti, které často nepotřebujete a rozhodně je neberte na splátky

- Nekupujte si zbytečně drahý mobil, který musíte vzít na splátky – strašně se Vám to prodraží

- Raději si kupte levnější, který Vám poslouží stejně dobře a ušetřené peníze investujte nebo splaťte skrze ušetřené peníze nějakou část svých dluhů…

#2 Rozhodněte se, že už si nebudete půjčovat žádné další peníze.

Nemůžete se dostat z díry ven tak, že kopete její hloubku…

Pokud jste zadluženi, potřebujete se rozhodnout, že už se prostě více nebudete zadlužovat. Je to o tom, pro co se rozhodnete a jak chcete žít. Pakliže se rozhodnete dále se nezadlužovat, nastane doslova změna ve Vašem charakteru a ve Vašem chování.

A v takovém případě se stane to, že jestliže si například chcete koupit auto a to stojí 500 000 nové, tak bude lepší, když si koupíte podobné auto ojeté, které však stojí pouze 200 000 Kč a ještě na podstatnou část ceny našetříte měsíc po měsíci. Pak máte auto, které sice nevypadá tak dobře, ale zase Vás nestojí žádné nebo jen malé peníze na splátkách…

A tak můžete vzít tyto „ušetřené“ peníze, které nemusíte vydávat na splátky a můžete je použít na splacení dluhu, či na investování a nebo třeba na lepší a dražší auto.

#3. Zvažte, zda je potřeba mít to na splátky...

Pokud máte auto na splátky a nepoužíváte jej pro podnikání a nemůžete si tyto splátky dát do daní, tak nekupujte na splátky. Plaťte raději hotově. A nebo se snažte alespoň co největší část peněz z celkové ceny auta ušetřit a mít je v hotovosti. Hodně peněz tak ušetříte, protože je nedáte za úvěr.

A když se budeme bavit o bydlení a hypotéce, tak je z určitého pohledu lepší mít bydlení na hypotéku, než dávat peníze do nájmu a tak o ně každý měsíc přicházet aniž byste své bydlení kdykoliv vlastnili…

Platí to však pouze v případě, že si to můžete dovolit. A nebo se jedná o byt.

Protože co se stane, pokud si koupíte dům na hypotéku, ale jste chudí? Ještě více zchudnete…

Protože o dům je potřeba se starat, opravovat jej, investovat do něj peníze, čas a obrovské úsilí, které žádné peníze nevydělává. Dům není požehnáním, pokud jste chudí… Je to spíše finanční kotva a přítěž.

Bude Vás bude finančně stahovat dolů, protože potřebuje opravy, potřebuje péči…

A žádné peníze do Vašeho rozpočtu nepřinese. V takovém případě pokud máte nájem zaplatíte čistě měsíční nájem a o nic dalšího se již nestaráte.

Máte čistou hlavu a čas vymyslet, jak svůj Finanční Blahobyt posunout na vyšší úroveň.

#4. Co kdybyste kupovali mírně opotřebované věci místo zcela nových?

Možná nebudete mít tak skvělý pocit a možná nebudete tolik uspokojovat svůj pocit důležitosti a společenský status.

Na druhou stranu když teď uděláte něco, co většina lidí není ochotna udělat, později budete žít tak, jak většiny lidí nikdy nebude moct.

Když budete kupovat mírně opotřebované věci, tehdy kdy to dává finanční smysl, můžete ušetřit opravdu velkou sumu peněz, které tak místo toho můžete použít na splacení dluhu, nebo začít investovat a které pomohou navýšit Vaše bohatství a pomohou Vám rychleji dostat se z dluhů, protože budete tvořit dodatečné příjmy.

#5. Je potřeba, abyste jednali a zvýšili svůj současný příjem.

Začněte aktivity, které Vám umožní generovat příjem teď hned a zároveň to kombinovali s aktivitou, která vytváří nějaké dlouhodobé aktivum, které může generovat příjem později a dlouhodobě.

Co to znamená?

- Pokud máte dluhy, nemůžete být lenošní. Naopak potřebujete vydělat více peněz na splacení dluhů.

- Například to, že momentálně chodíte do zaměstnání, je chytré – generujete příjem hned

- Mimo to si však ještě najděte brigádu na pár hodin týdně nebo vezmete přesčasy a generujte příjem hned

- A nad to budujte své podnikání či investujte (nebo obojí) a tvořte aktivum, které bude generovat příjem, který Vám rychleji pomůže zbavit se dluhů a postupně Vás zcela osvobodí…

Být pasivní budete moci až teprve tehdy, když budete ven z dluhu a budete mít dostatek pasivních příjmů, které Vám umožní lenošit…

#6. Začněte používat efekt dluhové sněhové koule.

- Od toho, kde dlužíte nejméně peněz (podle velikosti dluhu a celkové dlužné částky),

- po ten dluh, kde dlužíte nejvíce (největší dlužbá částka)

- a seřaďte si dluhy bez ohledu na úrok, které mají.

Pak pokračujte v placení všech půjček, které máte a plaťte doporučenou minimální platbu, kterou Vám určil ten, od koho jste si půjčili. To se nesmí změnit, jinak se dostanete do větších problémů.

Ale kromě toho vezměte svůj nejmenší dluh a všechny peníze, které Vám měsíčně zbývají, protože jste se třeba nějakých věcí zbavili a prodali je, nebo jste začali pracovat navíc a vydělali jste více, můžete dát na splacení (umoření) tohoto jednoho nejmenšího dluhu…

Jinými slovy to znamená, že platíte více než onu doporučenou minimální platbu, kterou Vám určil Váš věřitel na umoření tohoto nejmenšího dluhu a tím odmazáváte svůj dluh mnohem rychleji – a to až do té chvíle, než úplně zmizí.

Pak uděláte to stejné s druhým nejmenším dluhem, pak se třetím a tak dále, dokud se nezbavíte všech svých dluhů mnohonásobně rychleji. Dobrá zpráva je, že když se zbavíte svého prvního dluhu, tak Vám to dodá odvahy, vzroste Vaše sebevědomí a získáte zkušenost, že je to možné…

Navíc Vám však začně měsíčně zbývat více peněz na to, abyste zaútočili na svůj druhý nejmenší dluh úplně stejným způsobem, jako jste zaútočili na svůj první dluh a zcela jej tak odmazali.

Jakmile se zbavíte svého druhého dluhu, budete mít zase o něco více peněz měsíčně na ruce, které můžete použít na zbavení se třetího dluhu a tak pořád dokola dokolečka…

Tím vlastně vytvoříte sněhovou kouli, kterou jakoby pustíte z kopce, až nakonec budete zcela bez dluhů…

#7. Pokud se vám nedaří splácet, bude potřeba požádat o pomoc své věřitele (poskytovatele půjček).

Všichni věřitele rádi zváží přiměřené žádosti o změnu svých podmínek v případech, kdy můžete trpět skutečnými finančními potížemi, které by Vám zabránili dostát svým závazkům…

A dá se s nimi domluvit na změně podmínek, když uvedete, že by Vám jejich pomoc či snížení výšky splátek umožnila dostát svým závazkům vůči nim.

Protože tak neupadnete do insolvence a oni své peníze dostanou zpět všechny.

7] Začněte tvořit úspory - žijte z méně než vyděláte.

Naučte se žít z méně, než v tuto chvíli vyděláváte. Naučte se žít z 90% svého příjmu a zbytek šetřete.

Jakmile se zbavujete dluhů, snažte se o ušetření peněz. Jednodušší to je, když se Vám nejdříve nějaké dluhy podaří umazat, protože tak budete mít více peněz na šetření peněz. Ale i když jste se ještě žádného dluhu nezbavili, stejně se snažte o ušetření pár stovek či tisícikorun měsíčně…

Druhou variantou je najít si brigádu a extra navíc vydělané peníze šetřete a užívejte je na extra splátky svých dluhů a nebo na investice. Vždy záleží na Vaší konkrétní situaci. Najděte dobrého finančního poradce, který Vám poradí a nebo to proberme společně.

Ať tak či tak, Vaším dlouhodobým cílem, který se nikdy nezmění, je odkládat si nejméně 10% svého příjmu a nejdříve naspořit rezervu, která se rovná 3-6 měsícům Vašich měsíčních nákladů – dá Vám to klid mysli a také sebevědomí, že toho jste schopni.

A posléze Vám stejný finanční návyk umožní vytvořit kapitál na investování a vytvoření dalších příjmů z investic, které nejsou závislé na Vašem osobním čase, úsilí a energii. A to vždy potěší, když vše nemusíte odpracovat samotni.

Jestliže dokážete ušetřit více, udělejte to. Rychleji tak dosáhnete svého cíle – Finanční Blahobyt a Nezávislost.

Je také dobrý nápady, abyste si ušetřili 20-30 000 Kč na svém spořícím účtu, tak nejrychleji, jak jen můžete, abyste měli peníze, na různé nenadálé události nebo nějaké pohromy či opravy a přitom se nemuseli více zadlužovat, když se něco takového přihodí. Život se děje nám všem, ale když budete mít rezervu, snadněji a bez stresů takové situace zvládnete.

Některé metody dokonce doporučují, aby člověk šetřil až 75% svého příjmu a žil jen z 25% svého příjmu, aby tak byl schopen oněch 75% investovat a nakupoval aktiva, která dokáží generovat t pasivní příjem a sám sebe postavil do pozice, že je schopen odejít do finančního důchodu v průběhu 20-25ti let pracovního života.

Tedy zhruba poloviny toho, co běžní lidé.

Je to sice hodně tvrdé ušetřit 75% svého příjmu a je otázka, zda to ve své situaci můžete dokázat a tento přístup použít, ale chtěl jsem, abyste měli představu ohledně toho, co vše je možné.

Když byste to dokázali ušetřit, ušetřené peníze investovali a své zisky z investic reinvestovali, dosáhli byste složeného úročení, které může mít dokonce exponenciální růst a opravdu Vám to umožní, abyste se ze svých dluhů dostali rychleji a nebo se dostali na svobodu v průběhu půlky běžného pracovního života…

Nebude to však fungovat, pakliže něco neobětujete. A bude to chtít skutečný závazek a odhodlání, silnou disciplínu, dlouhodobé zaměření (bavíme se přece jen o 25ti letech) motivaci a vůli, protože dnes je všude tolik lákadel…

Na druhou stranu, pokud Vám nevadí pracovat celý pracovní život a není Váš cíl dostat se na svobodu a chcete i žít a užívat si, tak když začnete s odkládáním 10% svého příjmu, nepůjde to sice tak rychle, ale budete na dobré cestě k finanční nezávislosti v pozdějším věku – a zvýšit procentuální částku, kterou šetříte nad 10% můžete vždy.

Pokud v tuto chvíli nejste schopni ušetřit alespoň 10% ze svého příjmu, pak bude třeba, abyste začali dělat něco navíc:

Začněte tvořit tyto druhy úspor:

- Mějte nouzový fond pro nouzové případy – vyčleňte si peníze na použití někdy v budoucnu, až budou potřeba, když se něco pokazí. Předcházejste nečekáným situacím a plánujte své finance pro případ neočekávaných výdajů – vytvořte si úspory. Ze statistik vychází, že každých 10 let se něco stane. Je moudré se na to připravit. Nashromážděte prostředky pro „deštivé dny“ – možná to nebude nejrychlejší proces, ale každá koruna se počítá…

. - Život se děje nám všem a když objeví své zuby, je dobré být připraven, protože s penězi to vše mnohem lépe zvládnete. Je proto chytré mít bokem stranou peníze na 3-6 měsíců Vašich výdajů. Pak je větší pravděpodobnost, že se nic hrozného nestane, protože to, že jste v pohodě a připraveni k Vám bude přitahovat spíše dobré okolnosti. Ale jste-li bez peněz, tak je víc než pravděpodobné, že se něco pokazí a dostanete se ještě do horších problémů.

. - Je potřeba, abyste také šetřili pro malé pohotovosti – odejde Vám pračka, nebo myčka nebo prostě něco takového, co nestojí 10ky tisíc, ale spíše pár tisícovek a jste schopni v nejhorším případě se bez toho i pár týdnů a možná i měsíců obejít… Nicméně když budete mít právě oněch 20 000 – 30 000 Kč bokem, budou se hodit.

. - Také byste měli šetřit na to, abyste si kupovali věci, sny a hračky v hotovosti – utratíte mnohem méně peněz, než když si kupujete věci, sny a hračky na úvěr. Jednoduše proto, že k penězům, které příjdou skrze nějaký úvěr, nemáte žádný osobní vztah. Ke svým fyzickým a reálným penězům jej máte a nebudete je chtít vydat za věci, které opravdu nechcete. Byla dělaná studie v McDonnaldu, při které zjistili, že když platíte v McDonnaldu bankovní kartou místo hotovostí, utratíte o 47% více. Proč? Protože zbavovat se peněz prostě bolí, ale když platíte kartou, peníze nevidíte. Platba v hotovosti změní kompletně celou perspektivu a utratíte méně než s kartou.

- Další fond by měl být určen na investování, protože byste vždy měli investovat s penězi, které si můžete dovolit obrazně ztratit.

Úspory na nečekané výdaje a nouzové stavy, Vám dají klid a sníží potřebu žádat o vysoce úročené nevýhodné půjčky, když bude například čelit rozbitému telefonu, nutnosti opravit bojler, nebo koupit novou pračku či myčku, budete mít poruchu na autě nebo budete donucení přestěhovat se, protože jste narazili na nepříjemného pronajímatele bydlení.

Nejlepší způsob, jak začít šetřit, je vzít oněch 10% z každého Vašeho příjmu, který na Váš účet přiteče a převést si je ihned z Vašeho běžného účtu (pokud je to místo, kam Vám chodí peníze) na účet spořící a žít jen ze zbytku.

Na svém bankovním účtu můžete nastavit pravidlo automatického převodu tak, aby 10% z každé příchozí platby šlo ihned na Váš spořící účet – pokud to Váš účet umožňuje, pokud ne, udělejte to alespoň ručně.

Pokud ke konci měsíce zjistíte, že z nějakého důvodu nevycházíte, můžete si vzít brigádu navíc a vydělat peníze navíc a díky tomu nemuset šahat na oněch odložených 10%.

Když se naučíte žít z 90% toho, co vyděláte (nebo ještě třeba i z méně) a 10% si budete odkládat, tak se velmi rychle dostanete do situace, kdy budete mít více, bude Vám větší měrou požehnáno a také snížíte míru svého stresu.

Budete sami se sebou spokojeni. Poroste Vaše sebevědomí a budete mít více peněz, které budete moci investovat a roztočit vzestupnou spirálu růstu Vašeho kapitálu.

Najednou budete mít prostředky na to, abyste investovali a abyste začali vytvářet příjem, který není závislý na Vašem osobním úsilí, energii a čase. Život bude mnohem větší zábava.

Začne Vám více věcí vycházet, budete šťastnější, budete mít lepší vztah, protože pořád nebudete v mizérii, spraví se Vaše manželství, které nejspíš dlouhodobým finančním nedostatkem trpělo. Začne to vše mnohem lépe fungovat.

8] Začněte ze svých úspor investovat

Jakmile na svém spořícím účtu naspoříte částku rovnající se 3-6 násobku Vašich měsíčních nákladů a budete mít ještě o pár desítek tisíc více na nenadálé události, začne být správná doba na to, abyste část svých ušetřených peněz začali investovat.

Je skvělé, že dnes máte možnost začít investovat s pár stokorunami či tisíkorunami a nemusíte mít odloženy desítky tisíc. Ač pravda je taková, že více než částka, kterou investujete, je ve skutečnosti mnohem více důležitější Vaše pravidelnost, konzistentnost a vytrvalost, se kterou investujete své peníze a také velmi moc čas, jak dlouho investujete.

Z dlouhodobého hlediska bude mít větší Finanční Blahobyt z toho, že investujete 300 Kč pravidelně a vytrvale každý měsíc, místo toho když vezmete 20 000 Kč a zainvestujete je jednou a pak dlouho nic. Samozřejmě lepší něco, než nic a také nelze být dogmatický a nemusí to být pravda vždy – záleží na mnoha okolnostech a parametrech investice.

Často to však platí, protože při investování malých částek pravidelně, hraje ve Váš prospěch jednak čas, ve kterém se mohou Vámi investované peníze zhodnocovat. Čím dříve začnete investovat, tím lépe. Čím dříve začnete, tím více času budete mít, aby se peníze začaly násobit, ale je tady ještě druhá věc.

Investování na akciových trzích jde čas od času nahoru a dolu. Ale když investujete pravidelně např. co týden nebo co měsíc, tak je Vám v dlouhodobém pohledu skoro jedno, jakou cenu daná akcie má, protože když je cena akcie jednoho titulu dole, tak těchto akcií za stejné množství peněz (např. 1000 Kč) koupíte více…

A jakmile daná akcie soupne na hodnotě, koupíte sice menší množství, ale budete je mít v portfoliu a když pak v dalším týdnu koupíte zase a cena půjde nahoru tak na tom bude vydělávat, ale pokud by cena jedné akcie šla dolů, tak zase přikoupíte další množství a jakmile cena akcie poroste, tak se smažou veškeré ztráty.

Je potřeba tak však obchodovat dlouhodobě. Tedy alespoň 5 let a nebo ještě lépe mít investiční horizont a držet se tohoto přístupu 10 nebo 15 let. Takto i nezkušený investor může vydělávat. V případě jiných strategií, sice můžete vydělávat více, ale už musíte mít hlubší porozumění trhu a větší odolnost vůči riziku ztráty.

V konečném důsledku jakmile trh poroste, tak na tom vždy vyděláte a když půjde dolů, budete za stejný obnos peněz koupit více akcií daného titulu – ale musíte dodržet onu pravidelnost, protože při jednorázovém investování tento přístup nefunguje.

Několik tipů, kam investuji já a můžete se inspirovat, nebo třeba využít také.

- INVESTICE: Jak investovat na Autopilota? SROVNÁNÍ 5 INVESTIC, které mi dávají smysl a sám je používám

- POZOR! Nefér výhoda, která ZABRÁNÍ Ztrátě Hodnoty Vašich Peněz!

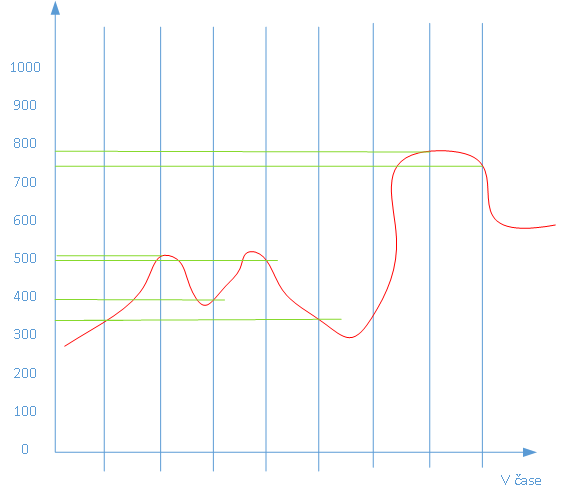

Podívejte se na kalkulačku, ve které zjistíte, kolik peněz můžete mít, když začnete pravidelně odkládat a šetřit peníze a ty začnete poté pravidelně investovat v dlouhodobém horizontu

Když budete mít například 10 000 Kč počáteční investici a zainvestujete ji s úrokem 10% / rok

a každý měsíc přihodíte 1 000 Kč v průběhu 25ti let, tak na konci máte 1 341 671 Kč. Ale přitom investujete v průběhu celé té doby jen 300 000 Kč. Můžete si s tím příkladem různě hrát a modifikovat jej.

Jen v uvedeném odkaze nepřemýšlejte v dolarech, ale v korunách, ale ve výsledku v tom není rozdíl.

PAMATUJTE: Čím dříve začnete odkládat a šetřit peníze a čím dříve a čím více budete investovat, tím lépe bude vypadat Váš život, Váš Finanční Blahobyt a Vaše nezávislost a život bez hranic.

Jo a mimochodem – moc nespoléhejte na stát s tím, že se o Vás v důchodu postará, protože není moc pravděpodobné.

V roce 2050 má být pouze 1 aktivně vydělávající člověk na 1 důchodce. Což moc do státní kasy nepřinese. Více a více to bude o tom, že se o to člověk bude muset postarat sám, protože stát na to nebudete mít z čeho vzít.

Ale to nevadí. Když nebudete spoléhat na stát, ale budete se spoléhat na sebe a svůj zdravý selský rozum, tak to zvládnete, protože 1000 Kč měsíčně na investice, to jsou v podstatě peníze, které mnoho lidí v součtu utratí za každý den v průběhu měsíce na kafe ve Starbucks.

Když by však přemýšleli lépe a měli lepší finanční návyky, mohou mít místo drahé kávy a čaje ve Starbucks, nějaký ten milión, když budou chytří a naučí se dlouhodobě místo do kávy ve Starbucks investovat do fondů a akcií.

Když se naučíte šetřit a vypijete si svou kávu raději doma a budete ušetřené peníze investovat, zcela to změní perspektivu toho, jak se na peníze díváte a také to změní Váš bankovní účet.

Ale nebudete toho schopni do té doby, dokud se:

- Nezbavíte svých dluhů a nesplatíte je

- Nenaučíte žít jen z 90% toho, co vyděláte

- Nenaučíte žít podle plánu a řídit své finance

- Nezačnete šetřit a investovat

Začíná to zapadat to do sebe – je to tak?

A v čase pro Vás také začne fungovat složený úrok...

Není to jen o lineárním úročení jako např. 8% za rok nebo 10% za rok. Jde o to, že skrze úrok nějaké peníze za rok vyděláte, ale ty místo toho, abyste utratili, znovu investujete.

Když budete reinvestovat své zisky z minulých let, místo toho, abyste je utratili, zvětšíte svůj investovaný kapitál, Vaše příjmy z investic budou růst rychleji a půjdou do růstu exponenciálního.

A když v takovém případě spočítáte skutečnou hodnotu bohatství, které tím vytvoříte, protočí se Vám panenky. Mezi lineárním růstem a exponenciálním růstem je totiž obrovský rozdíl…

V takovém případě byste se za stejných 45 let svého pracovního života a s měsíční úložkou 3000 Kč (což je 10% z hypotetického příjmu 30 000 Kč), dostali k nějakým 27 265 028 Kč v investicích.

A pokud byste již nic více nepřidávali měsíčně a žili byste z 10% úroku ročně, tak ve svém důchodu budete žít jako králové. Místo toho, abyste strádali.

O každé zainvestované koruně vždy přemýšlejte jako o svém zaměstnanci, který může vytvářet další takové. 24 hodin denně, 365 dní do roka. Nepotřebuje dovolenou, není nemocný, nemá hlad a není unavený.

Dokáže pracovat tvrději než Vy budete kdykoliv schopni. Zkontrolujte si výpočet zde.

9] Rozjeďte si něco svého a podnikejte...

Rozjet své podnikání mám jako tip na 9tém místě, ale neznamená to, že bych to vnímal tak, že to má tak nízkou prioritu a nebo že to nepovažuji za důležité.

Opak je pravdou. Jsem naopak zastáncem toho, že by v podstatě každý člověk měl kromě toho, že usiluje o umoření dluhů a vytváří úspory, které zhodnocuje skrze investice, využít také svou kreativitu, své talenty, svou vášen, znalosti a dovednosti k tomu, aby si rozjel něco svého – nějaké své podnikání…

Rozjet své podnikání je z určitého pohledu rovněž forma investování…

- V podnikání člověk investuje nějaké peníze do začátku, stejně jako při investování a v dnešní době naštěstí existují možnosti, které nežádají 10ky a 100ky tisíc ani milióny, ale stačí pár tisíc korun…

- Ale hlavně investujete svůj čas, energii, úsilí do toho, abyste přetvořili své kreativní nápady do reálných produktů a služeb, které následně poskytujete svým zákazníkům.

Proč si myslím, že je podnikání zajímavé?

Kromě toho, že Vám podnikání a rozvoj nějakého svého projektu umožní naučit se nové věci, zapracovat na svém osobním rozvoji, pochopit hlouběji fungování finančních zákonů a peněz, také Vám dá příležitost projevit sama sebe, naučit se lépe porozumět zákazníkům a jejich psychologii a naučíte se skvěle sloužit druhým – postupně se z Vás stane mnohem lepší člověk, protože podnikáte.

Podnikání navíc umožňuje vysokou ROI (Return of Investment) – Návratnost Investice v řádech desítek a někdy i stovek % ročně, když se postupně naučíte, co máte dělat. Což v investicích samotných v podstatě není (až na výjimky, ke kterým se člověk běžně nedostane) možné.

Když se však řekne slovo “podnikání”, mnoho lidí si jej okamžitě spojuje se slovem “riziko” a dříve než začnou něco svého rozvíjet, přepadne je panika, ochromí je obavy a strachy a nebo začnou mít o sobě sama či svém nápadu a jeho životaschopnosti a udržitelnosti pochyby.

Načež se stane to, že sami sobě své – třeba i dobré a funkční nápady, rozmluví dříve než je vyzkoušeli…

Myslím, že je to velká chyba i škoda, protože nikdy nevíte, jak něco bude fungovat, dokud to nevyzkoušíte.

Myslím si, že se to děje hlavně z těchto důvodu:

- Nemají kolem sebe nikoho, kdo by podnikal, koho by se mohli zeptat, nechat si poradit a nechat se vést.

- Nemají kolem sebe nikoho, kdo by je podporoval a věřil jejich snům. Spíše kolem sebe mají lidi, co je stahují dolů.

- Nemají žádnou osobní úspěšnou zkušenost, na které by mohli stavět, která by je k podnikání přitahovala.

- Ve školách se většina lidí připravuje na to, jak být dobří zaměstnanci než na to, jak by se mohli stát podnikateli.

- V podnikání je potřeba převzít odpovědnost za své výsledky, úspěchy i neúspěchy a postarat se a být v akci.

- Podnikání vyžaduje, aby se člověk neustále vzdělával, přemýšlel a posouval se a to se lidem často nechce.

- Nemají žádný nápad, který by rádi zrealizovali a přivedli do reality.

- Mají pocit, že musí přijít s něčím, co ještě nikdy nikdo nevymyslel, ale nemohou přijít na to, co by to mělo být.

- Ač v podstatě nic z výše uvedeného není důležité...

A navíc – pod pojmem podnikání si většina lidí představí tradiční podnikání s kamennými obchody, výrobními podniky nebo kancelářemi a mnoha zaměstnanci.

Což je určitě varianta podnikání, která je vidět nejčastěji, ale není to ta, která je nezbytná. Je to však varianta, která stojí opravdu velké peníze a investice do začátku a musíte mít určité znalosti a zkušenosti, abyste takové tradiční podnikání byli schopni úspěšně rozjet a mít úspěch.

A možná i certifikace, což může být odrazující…

Na druhou stranu existují i jiné podnikatelské modely, které:

- stojí spíš na principech sdílené ekonomiky,

- využívají různé podnikatelské či obchodní platformy, které většinu složitých záležitostí v podnikání řeší za Vás a

- Vy se jen staráte o to, abyste své podnikání rozvíjeli na základě zkušenosti jiných a již funkčních modelů a řešení…

V takovém případě je tedy mnohonásobně jednodušší s takovým podnikáním začít, naučit se jej “řídit” a začít tvořit obraty a zisky a mít úspěch, když jste ochotni odvést potřebnou práci.

Nespornou výhodou, kterou v takových druzích podnikání na obchodních a podnikatelských platformách navíc vidím, je to, že takové druhy podnikání jsou často uzpůsobené tak, že umí generovat opakující se pasivní příjem, který sebou přináší nejen peníze samotné, ale také čas, klid a svobodu.

Nemluvě o tom, že se tak dostatene k mentoringu a vedení, který nemáte možnost získat nikde jinde.

Uvítali byste ve svých začátcích pomoc? Proklikejte tyto odkazy:

- Návod: Jak začít podnikat od nuly & Jak začít podnikat bez peněz…

- MENTORING PROGRAM ZBH: Získejte na svou cestu Průvodce…

- Test #2: Váš POTENCIÁL být úspěšný podnikatel?

- 5 PILÍŘŮ pro Úspěch v Životě a Podnikání.

- Příběh o tom, jak Vybudovat Silné Manželství & Vlivné Rodinné Podnikání…

- Příběh o tom Jak 2 Inženýři Vyměnili Slibnou Kariéru v Korporátním světě za Domácí Podnikání…

- Odpovědi na Časté Otázky o Interaktivním eCommerce Podnikání…

- FILMY ONLINE: Přichází Nová Doba pro Vzestup Podnikatele & Rozkvět Podnikání…

- Podnikatelská Platforma pro 21.století: 15 Výhod PROČ Vlastnit Online Business…

10] Ať už investujete či podnikáte, vždy usilujte o pasivní příjem.

Ať už chcete investovat nebo si chcete rozjet něco svého (a možná je dobré přemýšlet o obou variantách zároveň v závislosti na Vaší osobní situaci), moje doporučení je, abyste přemýšleli v kontextu možnosti duplikace (zduplikovat sama sebe), multiplikace (znásobit se) a vytváření opakujících se pasivních příjmů.

Při vytváření pasivního příjmu je nezbytné, abyste měli možnost duplikace a multiplikace. Tedy abyste mohli navyšovat své úsilí a odvedenou práci neomezeně a mohli jste tak zároveň navyšovat své příjmy. Výsledky nemohou být závislé jen a pouze na Vás osobně – pak jste v pasti, protože se Vaše příjmy zaseknou. Což nechcete.

Co je pasivní příjem? Pasivní příjem je takový příjem, který opakovaně plyne z nějakého vytvořeného aktiva (buď investice – např. akcie s dividendou, nebo podnikání).

To znamená, že jednou dané aktivum vytvoříte (investujete peníze a nakoupíte, nebo jej vytvoříte svým vloženým časem, energií a úsilím) a pak Vám z tohoto aktiva opakovaně přichází příjem, kterému se často říká pasivní nebo-li reziduální příjem, protože nevyžaduje dodatečné investice peněz nebo času a úsilí.

Je to tedy do značné míry odlišný příjem, od toho, který běžně lidé vydělávají v zaměstnání, kde má většina lidí příjem aktivní – tedy aktivně se musí účastnit a pracovat v práci každý měsíc, aby jej získali.

Aktivní příjem však narozdíl od pasivního příjmu neumožňuje svobodu, klid a mít čas na sebe sama. Bohužel však bude schopni docenit jak je pasivní příjem skvělý až teprve tehdy, až si nějaký pasivní příjem vytvoříte, protože Vám umožní mít více času, klid, svobodu a méně stresu, oproti tomu, co se pojí s příjmem aktivním…

Ve skutečnosti mít 30 000 Kč měsíčně aktivní příjem, je sakra odlišné od toho, když stejnou sumu máte skrze pasivní příjem, protože když máte 30 000 Kč měsíčně skrz pasivní příjem, tak ten sebou přináší navíc ještě 8 hodin času, které Vám aktivní příjem každý den bere, abyste jej vydělali.

S pasivním příjmem přichází Život bez hranic a o takový byste vždy měli usilovat.

Několik článků o pasivním příjmu, které Vám dají hlubší vhled:

- Cash Flow kvadrant: Jak získat PASIVNÍ PŘÍJEM (někdy opakující se či reziduální příjem)?

- Finanční nezávislost, investování, jak získat peníze na investice, generovat pravidelný příjem a další…

- Podnikatelská Platforma pro 21. století – DÍL10: Podnikání, které Produkuje Trvalý Příjem

- Příběh jednoho podnikatele & o tom proč je důležité budovat pasivní příjmy…

- Finanční Svoboda: Jak vydělat peníze na investice, získat pasivní příjem a finanční svobodu?

- Odhalte toto #1 Nejvíce důležité Tajemství, které znají Všichni Bohatí…

- Finanční nezávislost, investování, jak získat peníze na investice, generovat pravidelný příjem a další…

- Přeměnit svůj Dům či Byt na STROJ na Peníze?

- POZOR! Nefér výhoda, která ZABRÁNÍ Ztrátě Hodnoty Vašich Peněz!

11] Vytvořte si efektivní Plán na odchod do důchodu

Jak už jsem dříve zmínil, je potřeba začít plánovat, z čeho budete žít v důchodu, protože pomalu přichází doba, kdy na to stát prostě nebude mít – už nyní je v neuvěřitelném dluhu a i ten bude časem potřeba saturovat…

Proto je moudré začít co nejdříve přemýšlet nad tím, jak svůj Finanční Blahobyt zajistíte i ve svém důchodu bez práce.

Každý z nás je trochu jiný a má odlišné očekávání od svého důchodu.

Jiný plán bude mít člověk, který chce strávit podzim svého života na chatě u lesa a vystačí si s málem, protože si něco vypěstuje a nebo prostě nepotřebuje a jinak to bude mít člověk, který se chystá intenzivně cestovat po světě.

- Popřemýšlejte nad svými důchodovými potřebami, sny a cíli a stanovte si cílový věk odchodu do důchodu

- Zanalyzujte svou současnou situaci a jak dalece jste se přiblížili ke svým snům.

- Měli byste si vytvořit měsíční rozpočet, abyste mohli odhadnout pravidelné výdaje v důchodu, jako je bydlení, jídlo, stolování a volnočasové aktivity. Náklady na zdravotní a léčebné výlohy – jako je životní pojištění, pojištění dlouhodobé péče, léky na předpis a návštěvy lékaře – mohou být v pozdějším životě značné, takže je nezapomeňte zohlednit v odhadu rozpočtu.

- Založte si řádné penzijní spořicí účty, stejně jako investiční účty a ukládejte si na ně včas a často. Stávající penzijní spoření by mělo poskytovat lví podíl na měsíčním příjmu v důchodu, ale nemusí být jediným zdrojem. Dodatečné příjmy mohou pocházet z mnoha míst mimo spoření a měli byste vzít v úvahu i tyto peníze.

- Možná právě nyní rozjeďte něco svého a začněte podnikat, abyste zvýšili svou výdělečnou schopnost.

- Pečujte o své zdraví, protože to je často největší výdaj přicházející se stářím

Začněte tím, že spočítáte, kolik jste nashromáždili na účtech určených k odchodu do důchodu. To zahrnuje zůstatky na penzijních účtech, v investicích a další aktiva, jako třeba podnikání. Vynechte peníze naspořené pro případ nouze nebo na větší nákupy, jako je nové auto.

Jestliže je Vám třeba 50 let a plánujete odejít do důchodu v 65ti letech a je celkem velký předpoklad, že budete žít ještě dalších cca 20 let a možná i 30 let a v některých případech ještě 40 let a každá desetiletka vyžaduje odlišnou velikost úspor či investic – zvlášť když poroste inflace a ceny se budou zvyšovat, což je pravděpodobné.

Jestliže je Vás současný příjem např. na 30 000 Kč měsíčně, a chcete si udržet zhruba stejný příjem i v důchodu, tak ano, v tuto chvíli Vám stát dá nějaký důchod, ale pokud jste mladšího data narození, moc se s tím nedá počítat, protože ze statistik vyplývá, že v roce 2050 bude jeden pracující člověk vydělávat na 1 důchodce, což je neudržitelné.

Stát nebude mít na vyplácení důchodů peníze. A bude na každém jednotlivci, jak se k tomu postaví.

- Spočítejte si svůj důchod přes tuto kalkulačku

- Nebo zkuste tuto mnohem přesnější kalkulačku přímo od ČSSZ

Pokud tedy chcete mít v důchodu např. 30000 Kč měsíčně, abyste byli na stejné životní úrovni, tak ano, můžete od těchto 30000 Kč odečíst např. 13000 od státu, které Vám prozatím možná přijdou (záleží na tom, kolik Vám slibují), ale stejně tady je 17000 Kč rozdíl, které někde potřebujete brát dalších 20 a nebo možná 30 let. A to nepočítáme s inflací.

Jak to plánujete řešit? Máte několik možností...

- Potřebujete naspořit skoro 4 100 000 Kč (a spíše více, protože v tomto případě nepočítáme s inflací, kdy rostou ceny všeho a také nepočítáme s tím, že se něco pokazí a budete nuceni vydat více peněz, než v běžný měsíc vydáváte – opravy domu či nemoc), abyste tento rozdíl překlenuli.

- Využijte investice, které Vám dokáží udělat zhodnocení alespoň 10% ročně a pak, abyste vytvořili 17 000 Kč x 12 měsíců, tak potřebujete nainvestovat 2 100 000 Kč (nebo raději 2,5 Mio – 3 Mio), které Vám cca rok co rok přinesou požadovaný příjem 12 x 17000 Kč.

- Poslední variantou je vytvořit podnikání, které generuje příjem něco kolem 20 000 Kč měsíčně. Což může být v podstatě nejjednodušší možnost. Zejména když budete mít mentora, který Vás krok za krokem povede.

Jak už jsem říkal – platí to pouze v případě, že stát bude vyplácet důchod, pokud přestane, baví se hned o částce 20 let x 12 měsíců x 30 000 Kč = 7 200 000 Kč, kterou musíte našetřit.

A bude to více, protože inflace neustále zvedá ceny a žere naše úspory, takže bude potřeba mnohem více peněz, které bude potřeba naspořit…

Nebo je prostě nezbytné začít investovat a ještě si rozjet něco svého.

Několik tipů, které už jsem v článku dříve zmínil a které mohou v procesu pomoci:

- Ušetřete každou korunu – Dosažení předčasného odchodu do důchodu je především o spoření.

- Většinu svých uspořených peněz (kromě nouzového fondu) směřujte do investic a dělejte to rok za rokem znovu a znovu. Buďte v tom disciplinovaní..

- Využijte zúročení, které má více než 6% ročně, raději 10% nebo 20% a reinvestujte své úroky a zisky z investic měsíc za měsícem, rok za rokem.

- Vysoce rizikové investice dávají větší smysl dříve v životě a v důchodu jsou obecně nerozumné. Jak se blížíte k důchodovému věku, alokace portfolia by se měla postupně změnit na konzervativnější, aby se zachovaly nahromaděné úspory. Důchodová portfolia by se v této fázi měla zaměřit především na vysoce kvalitní akcie vyplácející dividendy a dluhopisy investičního stupně, aby produkovala jak konzervativní růst, tak příjem.

- Držte své výdaje na minimu, protože jinak budete nuceni svůj odchod do důchodu posunout. Čím méně utratíte nyní, tím více peněz můžete ušetřit a investovat, a tím více peněz pro Vás může pracovat a to dlouhodobě a tím dříve se dostanete do důchodu a nebo pokud ne dříve, tak aspoň v něm budete moci důstojně žít.

- Jak snížit své výdaje? Nejprve splaťte své dluhy – úrokové sazby na kreditních kartách a půjčkách rychle sžírají vaše úspory, což znamená, že budete muset pracovat mnohem déle, než skutečně chcete. Když máte dluh, jde o nalezení nejlepší rovnováhy mezi splácením půjčky a vašimi pravidelnými výdaji. Viz. Dluhová sněhová koule.

- Najděte způsoby, jak nyní zvýšit svůj příjem. Chceteli odejít do předčasného důchodu nebo se jen chcete mít v důchodu dobře, maximalizace příjmu, když v době kdy stále pracujete, je rozhodující. Mít peníze usnadňuje pasivně akumulovat více díky síle složeného úročení. To zahrnuje druhou práci nebo rozjet něco svého. Neexistuje žádné univerzální řešení. Důležité je najít způsob, jak si přivydělat, který Vám sedí. Pracovat více teď může znít jako otrava, ale odchod do předčasného důchodu nebo lepší život v důchodu, nelze udělat bez práce navíc.

12] Hledejte vedení a pomoc

Jestliže svůj Finanční Blahobyt chcete dosáhnout rychleji a nechcete zbytečně tápat podél cesty, je dobré najít si průvodce, poradce a mentora, protože Vám pomůže vytvořit celkovou strategii pro Váš Finanční Blahobyt a umožní Vám přiblížit se k Vašim finančním cílům rychleji.

Navíc nejen že předvídá, co musíte udělat, abyste se ke svým cílům dostali, ale pomůže Vám vytvořit takový plán, který je dost flexibilní na to, aby vyhovoval Vašim vyvíjejícím se finančním potřebám, podmínkám a situaci.

Pokud plánujete koupit dům, poslat své děti na vysokou školu nebo mít zajištěný důchod, je nejlepší začít plánovat, spořit a investovat co nejdříve.

Konzultace s finančním poradcem nebo plánovačem je moudrým rozhdonutím pro ty, kteří chtějí profesionála, který dohlíží na jejich osobní situaci.

Dobrý plánovač zajistí, že si penzijní portfolio udrží alokaci aktiv odpovídající riziku a také poskytne rady ohledně širších otázek.